Фінансова система – це сукупність фінансових ресурсів держави, підприємств, домогосподарств, та фінансових ринків.

Фінанси – це всі грошові, матеріальні та нематеріальні ресурси, які використовують суб’єкти економічної діяльності, та їх взяємовідносини.

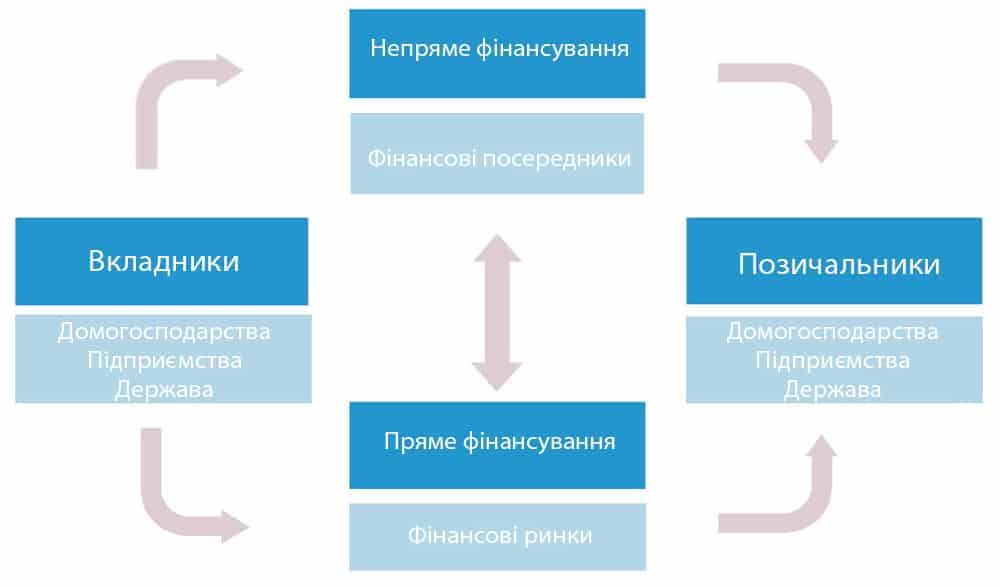

Фінансова система повинна забезпечувати ефективний рух фінансових ресурсів від тих, хто має їх надлишки, до тих, хто має в них потребу.

Без ефективної фінансової системи неможливе нормальне функціонування економіки і економічний розвиток держави в цілому.

Ми всі користуємось продуктами та послугами фінансової системи – отримуємо заробітну плату, розраховуємось платіжними картками, купуємо товари, платимо за послуги, кладемо гроші на депозити чи беремо кредити.

Як рухаються кошти у фінансовій системі?

Всі суб’єкти економіки можуть одночасно бути і кредиторами, і позичальниками. Чистими кредиторами (нетто-кредиторами) називають тих, у кого сума вкладів переважає над запозиченнями, і навпаки. Держава і підприємства зазвичай виступають нетто-позичальниками, а домогосподарства – нетто-кредиторами.

Фінансовий ринок

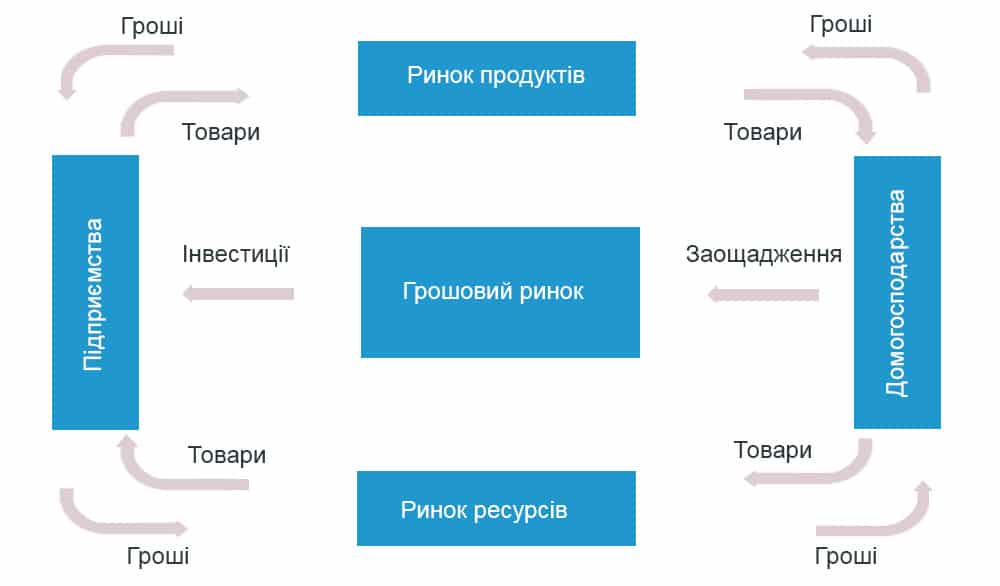

Фінансовий ринок – це економічний простір, на якому формуються, продаються та купуються фінансові ресурси (функціонують перерозподільні відносини).

Фінансовий ринок формується на основі інституцій, які забезпечують рух коштів від позичальника до кредитора – національний та комерційні банки, фондові біржі, інвестиційні фонди, пенсійні та страхові фонди, депозитарії, керуючі та реєстратори, і всі, хто може здійснювати операції з фінансами.

Головним суб’єктом фінансового ринку є населення. Домогосподарства заощаджують кошти, коли доходи перевищують витрати, і розміщують їх на банківських депозитах. Банки видають кредити, перетворюючи заощадження на інвестиції для підприємств.

В залежності від призначення і рівня ліквідності фінансових активів виділяють два основних сегменти фінансового (грошового) ринку:

- Ринок грошей

- Ринок капіталів

За видами фінансових інструментів (активів) фінансовий ринок можна поділити на три сегменти:

- Ринок позичкових зобов’язань

- Ринок цінних паперів

- Валютний ринок

Ринок капіталів

Ринок капіталу – це фінансовий ринок, на якому акумулюються фінансові активи та позичковий капітал зі строком використання понад 1 рік.

Капітал – це гроші та активи, які можуть бути використані для створення (розвитку) бізнесу.

Ринок капіталу є основною складовою фінансового ринку. Він служить для того, щоб інвестори могли напряму надавати кошти бізнесу, який їх потребує.

Основні функції ринку капіталу:

- Об’єднання грошових заощаджень населення, бізнесу, закордонних інвесторів, та інших суб’єктів економіки

- Перетворює гроші в позичковий капітал для забезпечення фінансування національної економіки

Ринки капіталу служать своєрідними барометрами економічної ситуації в країні і в світі. Коли цінні папери ростуть в ціні – це сигналізує про зростання економіки і підвищення інтересу до інвестицій.

Особливістю ринку капіталів є менша волатильність попиту та пропозиції і більша стабільність відсоткових ставок. Фінансові активи, які продаються на ринку капіталів, зазвичай менш ліквідні, більш ризикові і приносять більший дохід.

Ринок грошей

Ринок грошей – це частина фінансового ринку, на якому формується попит-пропозиція на гроші, як товар, і вкладаються угоди на короткострокові позики (терміном до 1 року).

Ринок грошей в основному обслуговує поточні потреби та забезпечує підприємства оборотними коштами.

Він дуже чутливий до змін в економіці, попит і пропозиція коливаються, відсоткові ставки (вартість грошей) часто змінюються. Цей ринок є базою для формування відсоткових ставок за кредитами та депозитами.

Фінансові посередники

Фінансові посередники – це банки та інші фінансові установи, які надають фінансові послуги з метою отримання прибутку. Вони використовують для цього як власні кошти, так і залучені від держави та вкладників.

Дехто запитує, а чому позичальники і кредитори не домовляються між собою без допомоги посередників? Розглянемо декілька причин:

- Економія через великі обсяги. Якщо кожний кредитор і позичальник будуть звертатись до нотаріуса, то за його послуги потрібно буде платити. Банки використовують типові договори, тому середня вартість юридичних послуг незначна.

- Передача ризику. Фінансова установа бере на себе фінансові ризики і виплачує кошти з депозитів навіть коли не всі позичальники повертають кредити. Відмовляючись від посередників, позичальник самостійно несе ризик втрати коштів.

- Збір інформації. Фінансові установи мають більше інструментів для збору інформації про позичальника і оцінки ризиків.

Розміщуючи гроші на депозиті, чи надаючи їх фінансовому посереднику, вкладник теж ризикує не отримати кошти назад. Фінансова установа може збанкрутувати через невиважену стратегію, надмірну любов до ризику або шахрайство керівництва.

Всіх посередників можна розділити на дві основні групи: банки та небанківські фінансові компанії (страхові компанії, мікрофінансові організації ломбарди, кредитні спілки, тощо).

Послуги фінансових посередників:

- Залучення коштів (вкладів на депозити)

- Кредитування

- Ведення поточних рахунків

- Випуск та обслуговування платіжних карток

- Грошові перекази

- Страхові послуги

- Брокерська діяльність (торгівля цінними паперами)

- Депозитарні послуги (зберігання цінних паперів)

- Фінансовий лізинг

- Недержавні пенсійні фонди

- Обмін валют

В окрему групу можна виділити інформаційно-консультативні компанії, які не мають власних фінансових продуктів, а лише інформують і консультують споживачів. Саме до таких компаній відноситься Financer.com.

Хто контролює фінансових посередників?

Фінансові посередники, які займаються кредитуванням, можуть не надавати позичальнику повну інформацію про вартість кредиту, щоб він не шукав дешевші варіанти. Страхові компанії можуть шукати причини, щоб не заплатити клієнту, якщо настане страховий випадок.

Крім того громадяни не володіють повною інформацією і не можуть самостійно оцінити, чи в змозі фінустанова повернути вклад, чи ні. Інколи через політичні події трапляється «паніка» і вкладники масово забирають кошти з банків, як з надійних, так і з ненадійних, через що вони банкрутують.

Через подібні загрози діяльність фінансових установ потребує регулювання державою. Регулювання забезпечує три основних цілі:

- Забезпечення стійкості фінансової системи

- Підвищення прозорості діяльності фінустанов

- Захист прав споживачів фінансових послуг

Діяльність всіх фінансових посередників на ринку фінансових послуг регулює Національний банк. Він це робить наступними способами:

- Видає ліцензії та дозволи на діяльність. Наприклад, засновники фінансової установи повинні мати хорошу ділову репутацію та достатню кількість статутного капіталу для стабільної діяльності.

- Встановлює правила та обмеження. Найбільше регуляторних вимог застосовується до тих фінансових установ, які залучають кошти населення (банки, недержавні пенсійні фонди, тощо)

- Вимагає розкриття інформації. Кредитори зобов’язані розкривати інформацію про реальну річну процентну ставку для кредитів, інформацію про своїх власників, публікувати фінансову звітність (розкривати фінансовий стан, прибутки та збитки).

- Регулює гарантування вкладів. Держава може гарантувати повернення депозитів вкладникам, контролювати діяльність спеціального фонду (ФГВФО), який зобов’язаний виплачувати гроші вкладникам у випадку банкрутства банку.

Приймаючи рішення скористатись фінансовими послугами певної компанії, важливо перевіряти, чи має вона необхідні державні ліцензії. Наша компанія завжди перевіряє документи та інформацію про всі компанії, фінансові продукти яких ми пропонуємо порівняти.

Читати далі:

- Які бувають види податків і чому ми їх платимо?

- Пенсія та пенсійна система – як отримати більше грошей на пенсії?

- Яку роль виконують банки і як вони заробляють гроші?