Фінансове планування, або як жити так, щоб на все вистачало

- 31.03.2025

- 10 хвилин на читання

-

6450 прочитали

Фінансові цілі завжди потребують грошей, а їх заробіток чи накопичення займає певний час. Фінансове планування допомагає врахувати всі аспекти, пов’язані з досягненням фінансових цілей, та забезпечує ефективне управління доходами і витратами.

Фінансове планування – це процес аналізу ситуації та складання плану діяльності, пов’язаної з доходами та витратами, спрямованої на досягнення певних фінансових цілей.

Фінансовий план – це готовий результат фінансового планування, який включає чіткий перелік дій для досягнення цілі, та узгоджує всі доходи і всі витрати.

Що таке фінансове планування?

Фінансове планування – це процес аналізу поточного фінансового стану та створення плану дій для управління доходами і витратами. Головна мета – досягнення конкретних фінансових цілей.

Основні етапи фінансового планування:

- Постановка фінансових цілей

- Аналіз поточного фінансового стану

- Складання фінансового плану

- Реалізація та контроль виконання

Постановка фінансових цілей

Перший крок до фінансової стабільності – чітке визначення цілей. Людина, яка знає, що хоче отримати, краще організовує свої дії і раціонально використовує ресурси.

Приклади фінансових цілей:

- Створення “фінансової подушки” безпеки

- Купівля житла або автомобіля

- Започаткування власного бізнесу

- Інвестування та отримання пасивного доходу

- Накопичення на освіту дітей або пенсію

Кожна людина може мати не одну, а багато фінансових цілей. Вони бувають пов’язаними між собою, або є проміжними сходинками однієї мети. Інколи вони можуть заважати одна одній, якщо людина хоче реалізувати одразу декілька мрій в певний проміжок часу.

Важливою задачею фінансового планування є визначення пріоритетності різних цілей, розподілення їх за важливістю та строками.

Корисна порада:

розділіть свої цілі на короткострокові (до 1 року), середньострокові (1-5 років) та довгострокові (понад 5 років).

Аналіз фінансового стану

Перед тим як складати фінансовий план, важливо оцінити активи, пасиви, доходи та витрати.

Аналіз активів та пасивів

Спочатку складається перелік так званих «активів» та «пасивів». Простими словами – потрібно записати, які матеріальні цінності є у власності, та всі боргові зобов’язання.

Різниця між вартістю всього, чим людина володіє, та всіма її боргами демонструє її фінансовий стан. Чисті активи показують, на скільки фінансово забезпеченою є людина.

Складіть список своїх активів (нерухомість, авто, депозити) та боргових зобов’язань (кредити, позики).

Приклад аналізу власного фінансового стану:

| Активи | Вартість | Пасиви | Сума боргу |

|---|---|---|---|

| Будинок | 500 000 грн | Позика у родичів | 5 000 грн |

| Автомобіль | 200 000 грн | Кредит на авто | 75 000 грн |

| Ощадний депозит | 25 000 грн | Іпотека | 300 000 грн |

| Пенсійні накопичення | 50 000 грн | Споживчий кредит | 10 000 грн |

| Готівкові кошти | 5 000 грн | Кредитний ліміт | 3 000 грн |

| Всього: | 823 000 грн | Всього боргів: | 393 000 грн |

| Чисті активи: | +430 000 грн |

Аналіз доходів і витрат

Фінансове планування на довгий термін неможливе без оцінки доходів і складання бюджету на місяць. Для початку можна зберігати чеки і фіксувати всі витрати хоча б протягом одного чи двох місяців. Це допоможе зрозуміти, куди діваються гроші, скільки їх потрібно, на чому можна заощадити, а на чому ні.

Корисна порада:

Заведіть облік доходів і витрат хоча б на 1-2 місяці, щоб зрозуміти, куди йдуть гроші і як їх можна оптимізувати.

Оцінка нематеріальних ресурсів

Крім матеріальних активів, важливо оцінити свої знання, навички та кар’єрні перспективи, адже вони можуть стати ключем до фінансового зростання.

Як скласти ефективний фінансовий план?

Фінансовий план повинен бути додатком до чітко визначених фінансових цілей. Він деталізує способи накопичення грошей, які забезпечать зростання активів та убезпечать членів сім’ї на випадок непередбачуваних ситуацій.

Фінансовий план – це деталізована стратегія досягнення ваших фінансових цілей. Він включає бюджетування, управління грошовими потоками, заощадження, інвестиції та захист від ризиків.

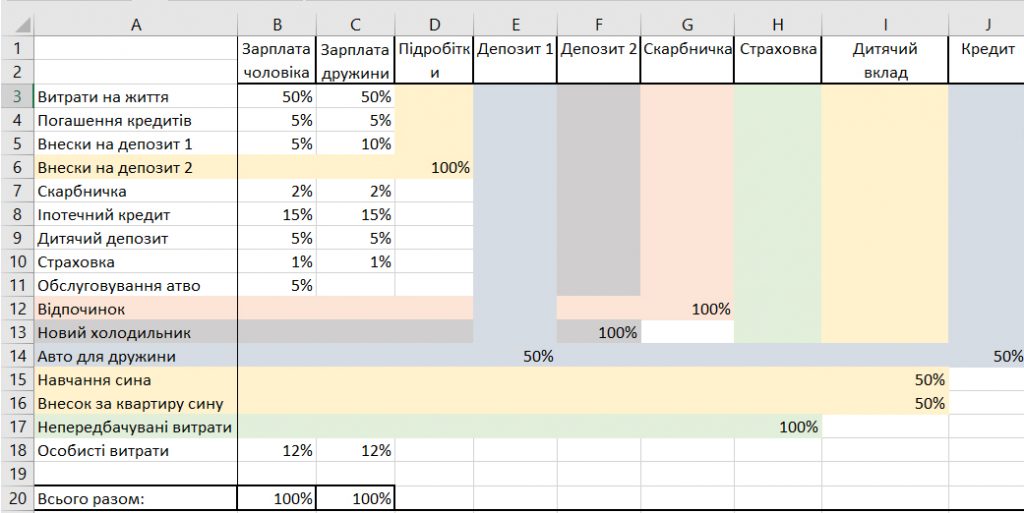

Фінплан виглядає, як набір таблиць, в які записані всі заплановані доходи і витрати з джерелами їх фінансування. До плану включають все, що пов’язане з заробітками, прибутками, покупками, платежами, кредитами та заощадженнями.

Недосконалий фінансовий план не допоможе досягти намічених цілей і навіть може призвести до погіршення ситуації. Тому необхідно уважно віднестись до фінансового планування, або звернутись за послугами до фінансового консультанта.

Складові фінансового плану:

1. Сімейний (особистий) бюджет – контроль витрат і доходів.

Добре продуманий персональний або сімейний бюджет допомагає контролювати витрати і уникати необов’язкових видатків. Він є дуже корисним інструментом самоконтролю, який сприяє швидкому руху до мети. Завдяки чіткому бюджету можна управляти заробітками, витратами, планувати запозичення, заощадження та інвестиції.

2. Управління грошовими потоками – планування та оптимізація витрат.

Аналіз персонального (сімейного) бюджету показує, скільки грошей людина заробляє та витрачає, скільки заощаджує чи інвестує, які суми йдуть на обслуговування та погашення боргів. Такий рух грошей називають грошовими потоками.

Інколи на термінові або заплановані покупки не вистачає грошей. Така ситуація може виникнути, якщо затримують зарплату, або неможливо достроково зняти гроші з депозиту. Важливо також планувати, які суми та на який строк допустимо позичити.

Порада:

Управління грошовими потоками допомагає прогнозувати, коли будуть потрібні гроші, яку суму необхідно мати для вільного доступу, а яку можна тримати на ощадних депозитах, або інвестувати. Управляти власними фінансами простіше з програмами обліку.

3. Фінансування значних подій – створення накопичень або вибір альтернативних фінансових рішень.

Будь-які великі покупки чи інші значні події, які потребують грошових витрат, можуть бути фінансовими цілями. Приклади таких подій – поїздка на відпочинок, подорож, святкування ювілею, весілля, придбання нового авто або будинку.

Порада:

Для досягнення цілей можна використовувати різні способи. Наприклад, на невеликі покупки та події, віддалені у часі, краще заощаджувати заздалегідь. Нову квартиру можна придбати на виплат або взяти іпотечний кредит і не платити за оренду.

Щоб через рік поїхати подорожувати, або через 2 роки відсвяткувати ювілей, можна відкрити ощадний депозит і відкладати частину доходу щомісяця. Така стратегія допомагає без зусиль накопичити необхідну суму і уникнути зайвих кредитів.

4. Управління ризиками – страхування та фінансовий резерв.

Ризиками називають незалежні від людей зовнішні обставини, які можуть вплинути на наше життя та здоров’я, погіршити наш добробут. Наслідки деяких ризиків можна зменшити або частково передати страховикам.

Наприклад, фінансова подушка допоможе спокійно пережити звільнення і знайти нову роботу. Від втрати заощаджень можна вберегтись, якщо розміщувати гроші в найнадійніших банках і на суму, що не перевищує гарантованої законом.

Якщо придбати страховий поліс у надійної компанії, частину фінансових втрат від страхових випадків можна компенсувати. Важливо застрахувати активи, проблеми з якими можуть призвести до найбільших фінансових втрат. Необхідно зважити, які нещасні випадки найбільш ймовірні, та скільки коштуватиме страхування.

5. Інвестиції та заощадження – стратегія накопичення капіталу.

Сімейний бюджет визначає розмір щомісячних витрат, і всі надходження, які не використовуються для фінансування негайних потреб, краще спрямовувати на створення заощаджень або інвестувати. Інвестиції в різні активи дають змогу отримувати додатковий прибуток.

Інвестувати можна в нерухомість або цінні папери, але слід враховувати, що за володіння нерухомістю необхідно платити податки, а за відкриття рахунку в цінних паперах, на якому зберігаються акції, сплачується комісія.

6. Пенсійні накопичення – забезпечення фінансової стабільності в майбутньому.

Щоб зберегти достойний рівень життя після виходу на пенсію, і бути незалежним від допомоги держави чи близьких. Додаткові недержавні пенсійні накопичення допомагають забезпечити звичний рівень достатку, коли здатність до праці з віком знизиться.

Приклад фінансового плану на 5 років

| Рік | Основні фінансові цілі | Дії |

|---|---|---|

| 1-й | Створення фінансової подушки | Заощаджувати 20% доходу щомісяця |

| 2-й | Закриття кредитів | Додаткові виплати по боргах |

| 3-й | Інвестування | Купівля цінних паперів або нерухомості |

| 4-й | Купівля авто | Залучення додаткового доходу |

| 5-й | Початок власного бізнесу | Відкриття власної справи |

Важливо!

Погано складений фінансовий план може лише ускладнити ситуацію, тому за потреби зверніться до фінансового консультанта.

Як управляти фінансами ефективно?

До будь-якої цілі можна прийти різними шляхами, тому важливо розглядати альтернативи і оцінювати ризики. Різні люди, навіть якщо поставити їх в однаково складну ситуацію, зазвичай обирають різні варіанти дій на шляху до мети.

Використовуйте правило 50/30/20: 50% – на необхідні витрати, 30% – на бажання, 20% – на заощадження.

Ведіть детальний облік витрат і аналізуйте, де можна зекономити.

Підтримуйте фінансову подушку безпеки (3-6 місячних витрат).

Інвестуйте в активи, які приносять прибуток.

Використовуйте страхові інструменти для захисту від ризиків.

Рекомендації для успішного фінансового планування:

Висновок

Фінансове планування – це не просто економія, а стратегія досягнення добробуту. Головне – чітко визначити цілі, розумно управляти доходами, витратами та інвестиціями.

Почніть вже сьогодні! Складіть власний фінансовий план і дотримуйтеся його крок за кроком.

А як ви плануєте свої фінанси? Діліться у коментарях!

Читайте далі:

- Як розпоряджатись грошима у парі?

- Фінансові цілі – як досягати бажаного?

- ТОП 7 мобільних додатків для домашньої бухгалтерії